招商基金迎53岁女董事长!身兼三家“招商系”要职

- 生活常识

- 2025-11-28 19:04:03

- 1

来源 :独角金融

基金管理规模超过9000亿元的招商基金,“权力中枢”尘埃落定!

新任总经理钟文岳短暂代履董事长职责2个月后,便与王颖完成核心交棒。王颖的董事长任职资格已向监管机构报备,钟文岳则不再代任董事长职务。至此,这家公募年内已完成“将帅”核心班底的搭建,一场全新的公募江湖征程即将展开。

和钟文岳一样,王颖同样是招商局体系老将,1997年起,在(600036.SH)任职时间长达28年,此前担任招商银行副行长2年。

过去几年,招商基金规模持续增长,但是受资本市场波动及公募降费影响,2023年以来公司净利润持续缩水。新的管理团队能否找到新的增长曲线,扭转“增产不增利”的局面?

1

半年内总经理、董事长接连变更,王颖一人兼三家公司要职

王颖出生于1972年11月,距离法定退休年龄还有2年,南京大学政治经济学专业硕士,职业生涯与招商银行体系深度融合,是一位从一线成长起来的金融高管。

1997年1月加入招商银行,在招行体系内深耕28年,从基层岗位起步,历经多个关键业务条线的锻炼,对银行的核心业务与一线运营有着深刻的理解,历任招行北京分行行长助理、副行长,天津分行行长,深圳分行行长,总行行长助理。

2023年9月,王颖升任招行副行长,同年11月任职资格获监管核准,是目前招行唯一一名女副行长。目前王颖持有公司23万股股份,2024年从招商银行领取的税前报酬为275.1万元,其他副行长的薪酬也均在275-280万元之间。

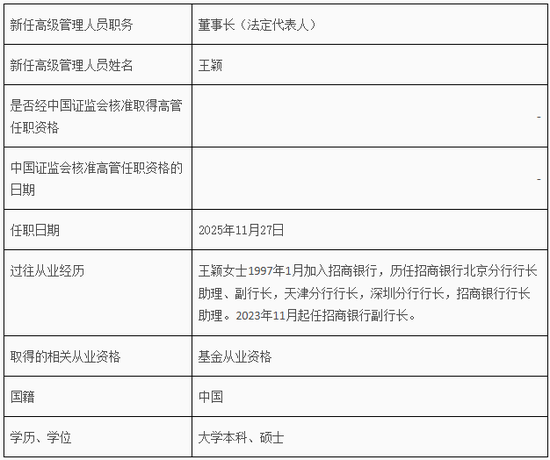

来源:招商基金公告

值得注意的是,就在两个月前,王颖还挑起了招商信诺人寿的大梁。9月份,根据招商信诺公告,公司股东临时大会全票通过了王颖接替王小青担任公司董事长的议案,王颖成为这家资产规模超2000亿元的保险公司的掌门人。

招商信诺人寿于2003年在深圳成立,是一家中外合资寿险公司,由招商银行与信诺健康人寿各持50%,形成均衡对等的合资架构。尽管双方持股比例相同,招商银行在招商信诺人寿的实际运营中扮演着更为主动的角色。自公司成立以来,董事长一职始终由招商银行体系内的高管出任,体现出招行在战略与治理层面的主导地位。

今年以来,招商局集团旗下金融板块人事调整频繁,涉及招商金控、招商银行、(600999.SH)、招商基金、招商信诺人寿等多家金融机构,而招商银行作为全国一流商业银行,向体系内输送了多名高管。

王颖的履历是一条典型的“内部培养、一线崛起、跨界任用”的优秀高管成长路径。她具备扎实的银行业务根基,拥有主持分行、执掌总行部门、乃至统领专业子公司的全面管理经验。

身兼招行副行长、招商信诺人寿董事长、招商基金董事长三个重要职位,王颖身上的担子不轻,是否有足够的时间和精力投入,以保障每一家公司的战略执行与治理效能?

图源:罐头图库

随着王颖的上任,总经理钟文岳11月27日起不再代任招商基金董事长职务,结束两个月的“一肩挑”状态。招商基金原董事长王小青则在9月份卸任之后,出任招商金控总经理。

钟文岳担任招商基金总经理时间也不长,5月20日,原总经理徐勇三年任期已满,因个人原因辞职,钟文岳接任。

钟文岳属于“老将”回归。

履历显示,1992年7月至2015年6月,钟文岳曾在中农信福建集团公司、申银万国证券股份有限公司、厦门海发投资实业股份有限公司、二十一世纪科技投资有限责任公司、新江南投资有限公司、招商银行工作。

2015年6月至2023年6月,钟文岳任招商基金党委副书记、常务副总经理。

2023年6月,钟文岳调任至招银理财,曾任党委副书记、总裁,招银理财与招商基金同为招商系资管机构。2024年,招银理财继续稳居所有理财子公司净利润榜首,实现净利润27.39亿元,但同比下降了14.14%。

招商基金方面表示,钟文岳在金融和投资管理领域拥有丰富的从业经验,过往在招商基金任职多年,对行业和公司的发展有着深刻的理解和洞察。

5月份,招商基金还一口气任命了王景、朱红裕、陈方元三位副总经理级高管。其中朱红裕、王景为基金经理,此前已分别担任公司首席研究官、总经理助理,均为公司投决会成员,这意味着招商基金投研骨干进入管理层;而陈方元在任命前已是招商基金首席机构业务官。

半年内,公司实现总经理、董事长的接连换防,并且引入三位高管,标志着招商基金正式进入“王颖掌舵、钟文岳专注经营”的将帅协同新阶段,公司治理结构更为清晰、完善。

2

基金经理喊话“减负”,4名基金经理管理数量超15只

就在高层落定之时,近期招商基金一名基金经理喊话“减负”引起市场关注。

据《国际金融报》等多家媒体报道,量化投资部基金经理蔡振在朋友圈发声,除了履行完已承诺的线下路演,今后尽可能不参加线下路演,并且称自己管理的产品已经很多了,明年会减少实际管理的产品数量,聚焦在自己认同且愿意努力管好的几只产品上,不想不停地新发产品。

随后蔡振删除了这条朋友圈,但该事件已经在公募圈发酵。公开资料显示,蔡振2014年7月加入招商基金量化投资部,曾任ETF专员、研究员,主要从事量化投资策略的研究。

截至三季度末,蔡振基金管理规模共135.99亿元,其管理的基金类型比较多,债券、指数、混合型基金均有管理,截至目前共管理12只基金,相较2024年一季度末翻了一倍,今年以来则增加了4只基金,11月就新发了2只基金,分别是指数基金和债券基金,目前均在募集期内。

基金经理“一拖多”的现象在公募圈并不少见。

根据行业规定,主动管理型基金经理每人最多管理10只产品,被动型产品基金经理则最多同时管理15只产品。蔡振管理的主动权益基金不算多,共3只,从基金管理数量来看并没有超过监管规定。但确实存在管理数量偏多、管理类型偏杂的情况。

从管理业绩来看,蔡振管理的12只基金业绩全部“飘红”,与债券基金偏多和去年“924”行情以来股市上涨有一定关系,和同类产品相比,近一年投资收益大多排在中游水平。

图源:罐头图库

招商基金目前共有95名基金经理,有四名基金经理管理的基金数量超过15只,许荣漫、侯昊、房俊一、刘重杰在管基金数量分别为20只、19只、19只、17只,管理总规模分别为344亿元、638.17亿元、99.14亿元、328.73亿元。上述四人管理的均为指数型基金,管理指数基金的主要任务是确保跟踪指数误差较小,但管理规模过多,确实会可能产生精力不足的问题。

《国际金融报》从公募业内部人士处了解到,不少“一拖多”产品实为合管,内部职责划分清晰,工作量远低于独管;更有甚者仅“挂名”,实际操盘由他人完成。

此外,部分产品并非一个基金经理管理,有的基金由2-3名基金经理共同管理。

除了少数基金经理“一拖多”的问题,招商基金人才流动同样值得关注。

2025年以来,招商基金多名基金经理离任,苏燕青、王岩、马龙均于4月离任,翟相栋、侯杰于8月离任。除了马龙已入职天弘基金,其他基金经理暂未加入其他公募机构,翟相栋据传或转入私募领域。今年招商基金新聘基金经理14人,基金经理变动率为16.09%。

中国矿业大学(北京)管理学院硕士生企业导师支培元认为,人员流动性对基金公司影响利弊兼具,积极方面,新血液的流入能带来新的投资理念和方法,促进公司创新;消极方面,频繁变动可能会打乱投研团队节奏,影响产品业绩稳定性。

翟相栋在招商基金任职期间,虽然只管理一只基金,但成绩斐然。2022年4月,翟相栋开始接管招商优势企业混合,彼时这只基金规模不到0.4亿元,属于迷你基金;不到三年,2024年底该产品已突破百亿规模。

不过,今年7月18日,招商优势企业混合二季报显示,招商优势企业混合A实现收益1.04亿元,亏损2.85亿元;招商优势企业混合C实现收益5355.38万元,亏损1.59亿元。

报告期内,该基金A类份额净值增长率为-3.63%,同期业绩基准增长率为1.67%,C类份额净值增长率为-3.77%,同期业绩基准增长率为1.67%。

对于二季度基金净值表现不佳的原因,公告中解释为,对于本季度市场赚钱效应较好的高股息、创新药、军工和小微盘板块均没有参与;基于对产业发展前景和组合平稳性综合考虑,港股仓位主要布局在低估值、流动性好的互联网头部公司,A股仓位主要布局在市场关注度低、赔率较高的计算机、AI医疗等方向。基金重点布局的方向本季度均没有跑赢指数。

图源:招商优势企业混合2025年二季报

该只基金由基金经理陆文凯接管,尽管三季度取得了15%以上的涨幅,但在同类产品中依然处在中下水平。规模降至30.79亿元,相较去年末下降了7成左右。

针对翟相栋离任对招商基金主动权益投资是否有影响的问题,招商基金表示,公司权益投资团队经历多轮市场转换的考验,已探索出一条自主培养的人才成长路径,形成了有序建设的人才梯队和“本分、专注、开放”的投研文化,实现了个人发展与公司平台共同进步。

3

规模增长,盈利下滑

近几年,招商基金规模整体呈稳步增长态势,平均每年跨越一个千亿大关,今年一季度末突破9000亿元关口,截至三季度末基金管理规模为9497.27亿元,较2024年末增长6.93%,在公募机构中排在12位。

规模持续增长的情况下,盈利水平却在下滑。2023年、2024年净利润同比分别下降3.29%、5.9%,2025年上半年净利润为7.89亿元,同比下降6.81%。过去几年由于A股低迷,权益类基金业绩惨淡,导致规模缩水,尤其是混合型基金规模持续下降,基金公司从权益基金上获取的管理费及超额业绩报酬缩水。

从招商基金管理的产品类型来看,近几年规模增长主要由货币基金贡献,截至三季度末货币基金规模为3865.99亿元,占总规模的40.71%,同比增长20.49%,近三年则增长了86.64%。

债券基金规模与货币基金相当,但最近三年规模基本处于原地踏步状态,今年一季度规模被货币基金反超。近两年固收类基金(货币型+债券型)规模占比一直在3/4以上。

在权益基金方面,指数基金更占优势,尤其是ETF规模持续增长,三季度末非货币ETF规模为652.36亿元,近一年翻了2倍多。指数基金总规模则达到1680.36亿元,同比增长43.18%。

图源:罐头图库

与之相对的是,股市持续升温的背景下,混合基金规模及占比持续下降,截至三季度末规模为501.67亿元,同比下降13.98%,相较2021年末高峰期缩水62.47%,占基金总规模的比例也由17.99%的最高水平降至目前的5.28%。

权益基金的业绩受市场行情影响较大。

根据天天基金网数据,2022-2024年三年期间,股票基金、混合基金合计亏损594.87亿元。同时期货币基金、债券基金净利润合计471.43亿元。

受资本市场提振,权益基金盈利表现整体好转,2025年上半年,股票基金净亏损同比减少,混合基金扭亏为盈;不过债券基金净利润却同比下降67.19%至25.69亿元,或是在基金总规模增长、股市升温背景下,净利润依然下降的主要原因。债基规模在上半年也缩水了256.18亿元。

公募降费对基金公司的影响深远且直接,收入与利润直接承压,基金公司“躺着赚钱”的时代结束。这也倒逼公募机构推动业务结构转型,在股市升温的背景下,更有动力发行权益类、主动管理型等费率更高的产品。下半年以来,招商基金新发12只产品,其中指数型基金最多,其次是偏股混合型基金。

招商基金表示,将进一步丰富产品类型,巩固业务优势,补齐发展短板,持续提升主动管理能力,强化多元资产配置核心逻辑。

新任将帅引领之下,招商基金能否将积极的产品布局,成功转化为实实在在的盈利能力,基金经理喊话“减负”背后的投研效率问题,又将如何破解?